|

養老投資

嘉實將養老金業務定位為長期戰略業務,深度涉足包括主權財富和基本養老保險基金、企業/職業年金、養老目標基金在內的三大養老業務 養老投資主頁 |

|---|

本文相關基金

本文相關基金

更多

相關資訊

相關資訊

嘉實動態

嘉實動態

知識課:從市場“日歷效應”看寬基選擇

今年以來,在科技突破引領之下,疊加各類政策積極加碼的宏觀環境,上證指數逐步上漲至3400點以上,中證A500指數也站上4700點,市場賺錢效應顯現(數據來自iFinD,截至20250319)。

另一方面,近期行情也呈現擴散態勢,從之前的科技主線,逐步擴散至新能源、軍工等先進制造板塊,再到消費、金融、周期等順周期板塊。

這時候,有相關持倉的投資者、或是準備入手布局的投資者又糾結和猶豫了,是適當止盈還是該繼續堅守?布局該選擇哪些方向呢?

我們不妨從宏觀基本面趨勢和市場節奏角度來盤一盤。

PART.1

從宏觀環境趨勢看,中期仍適宜理性樂觀思維

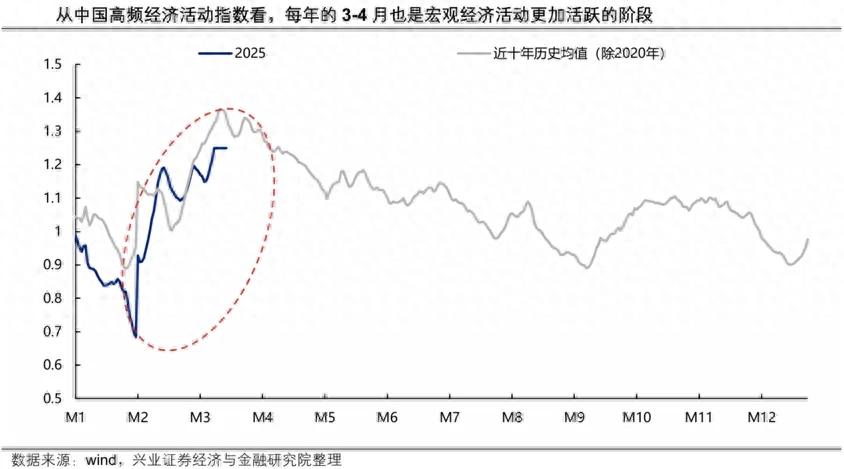

興業證券認為,從宏觀環境的“日歷效應”來看,每年的宏觀經濟有兩個傳統旺季,一個是“金三銀四”,一個是“金九銀十”,背后是消費、基建開工、地產銷售等領域的活躍在推動。

興業證券指出,3-4月往往是一個宏觀體感更好、樂觀預期容易得到事實驗證的窗口。原因一方面是兩會政策定調后,各類宏觀政策加速落地,容易引起市場對未來經濟的樂觀預期;另一方面則是開工數據、1-2月經濟數據陸續披露后,市場具備尋找景氣優勢的“錨”,對投資機會的關注也在向各個領域擴散。

嘉實基金認為,隨著國內逆周期調節政策的積極加力,經濟周期和企業盈利周期大概率處于底部并指向未來回升,對市場6-12個月大方向依然戰略看多。

在嘉實基金2025年“超級指數節”活動上,嘉實基金股票策略研究總監方晗認為,外部敘事也整體有利于中國權益資產重估,政策發力有望推動上市公司盈利整體出現正增長,為股票資產估值繼續修復創造基本前提。2025年有望比2024年呈現更多基于企業業績增長和景氣產業線索的投資機會。

中國資產重估,當然是選擇A500指數ETF(159351)及聯接基金(A類022453/C類022454)這類寬基,先一鍵跟住A股核心資產整體趨勢。

PART.2

從市場演繹節奏看,有望重回景氣和基本面主線行情

雖然市場過往的“日歷效應”并非鐵律,仍是幫我們理解市場節奏的一種參考視角。

三月后將進入年報和一季報密集披露期,市場有望更加關注基本面業績和政策;中證A500指數涵蓋各行業龍頭企業,受經濟周期波動影響相對較小,復蘇期得益于穩健的經營狀況往往率先受益。

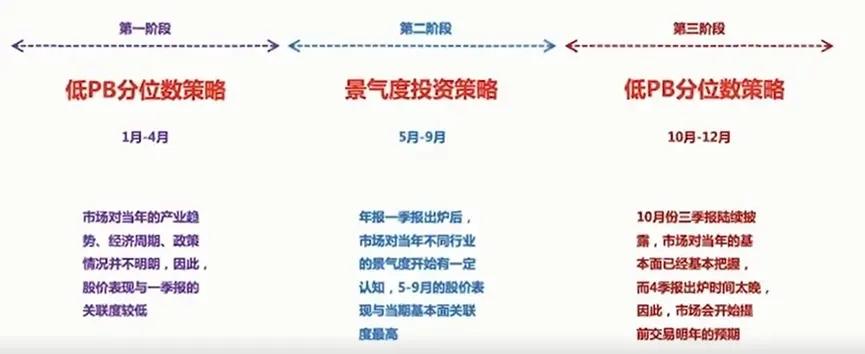

天風證券研報認為,如果將一年分為三個投資階段,4月份財報季市場的基本面定價有效性或最高;二三季度的交易最倚重“基本面”,股票交易反應現行景氣度情況。

(圖片來自天風證券)

興業證券統計了近十年各類風格相對全A的勝率,也認為每年2月到3月上旬往往是風格β最為鮮明的階段之一,小市值、高彈性板塊勝率明顯較高,而大市值、低估值往往較難跑贏。而3-4月之后市場從前期風格明確、向風格趨于均衡、再到進一步向績優股、業績確定性強的方向聚焦和縮圈。

興業證券認為,進入3月、臨近4月業績期后,市場本身也來到了一個行情趨于擴散、風格有望更加均衡的窗口。

正如當前市場對中國資產重估的擴散,也是積極向更多領域尋找景氣有望改善的方向,后續各個環節景氣改善預期較強的方向,有望成為本輪重估擴散的重要線索,A股高質量龍頭公司迎來配置機遇。

從市場有望回歸基本面與風格更均衡的節奏看,中證A500指數優勢突出。

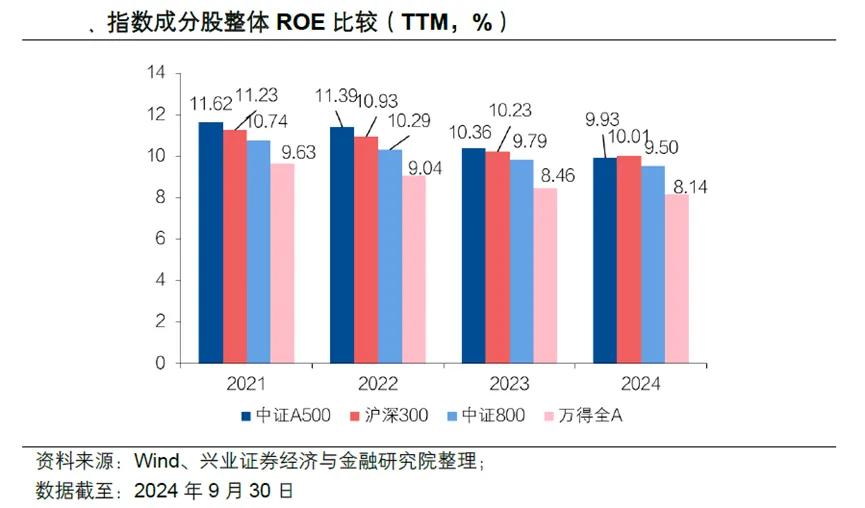

一是看基本面驅動,中證A500指數精選百業龍頭,基本面經營相對更穩健。該指數2021年至2023年的ROE(TTM)持續保持在10%以上,超越滬深300、中證800及萬得全A等主流寬基指數的表現。

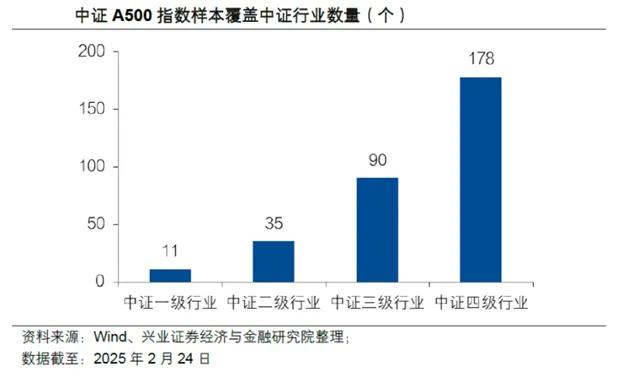

二是看風格擴散和均衡,A500指數編制上兼顧行業均衡原則,科技成長與順周期方向兼備,廣泛覆蓋了11個中證一級行業、35個中證二級行業、90個中證三 級行業以及178個中證四級行業。

從上述宏觀和市場潛在趨勢看,通過A500指數ETF(159351)及聯接基金(A類022453/C類022454)先保持在場、配置以對,著眼中長期,不失為一個好辦法!

風險提示:以上觀點不構成具體投資建議。基金有風險,投資需謹慎。投資人應當認真閱讀《基金合同》《招募說明書》《產品資料概要》等基金法律文件,了解基金的風險收益特征及其特有風險,并根據自身的投資目的、投資期限、投資經驗、資產狀況等判斷基金是否和投資人的風險承受能力相適應。基金管理人不保證基金一定盈利,也不保證最低收益或本金不受損失。基金過往業績及其凈值高低并不預示其未來業績表現,基金管理人管理的其他基金的業績并不構成本基金業績表現的保證。

上一篇

投資課:為何說這只指數是中國高端制造的“硬核利器”?